Chèques restaurant, participation, épargne retraite… ces avantages appréciés par les salariés permettent

à l’employeur de bénéficier d’avantages fiscaux.

Selon le dernier baromètre publié par Ipsos et Edenred, si la rémunération reste leur préoccupation principale (47 %), les salariés attendent désormais que leur employeur s’implique aussi dans l’aide à la santé, à la restauration, au transport, à la famille et à la retraite. À l’heure où la qualité de vie au travail prend donc de plus en plus d’importance, les collaborateurs des petites entreprises se sentent un peu laissés pour compte au regard des nombreuses initiatives des grands groupes en la matière. Et leurs dirigeants adoptent souvent une posture fataliste, pensant être dans l’incapacité d’offrir de tels avantages à leurs équipes. Pourtant, quelle que soit la taille de l’entreprise, il est possible de mettre en place ce qu’il est d’usage de définir comme des compléments de rémunération que l’on désigne également comme “bonus” ou éléments annexes au salaire. Quels que soient les mots choisis, entendez par là des gratifications financières ou en nature qui s’ajoutent à la rémunération des collaborateurs. Pour les salariés, ces compléments de salaire sont un avantage parfois non négligeable. Pour les employeurs, ils représentent un effort financier souvent moins important qu’il n’y paraît parce qu’ils s’accompagnent de quelques avantages permettant de faire baisser la facture. Et pour les mettre en œuvre, il existe aujourd’hui des outils facilitant la tâche.

Les loisirs

Pour offrir des avantages à ses salariés, les bonus financiers sont souvent ceux auxquels un employeur pense en priorité. Bien évidemment, ils sont réclamés et appréciés par les collaborateurs, mais ils obligent souvent à s’engager dans le temps. C’est pourquoi, lorsque l’on n’est pas certain de pouvoir pérenniser un avantage, mieux vaut commencer à mettre en place des gratifications en nature. Autrement dit des chèques cadeaux, chèques vacances ou chèques déjeuners. Dans ce domaine, les tickets ou chèques restaurant sont les plus répandus. « Non imposable, le chèque restaurant ou déjeuner est exonéré de charges fiscales et de cotisations sociales à hauteur de 5,38 Ä pour l’année 2017. La contribution employeur doit être comprise entre 50 % et 60 % de la valeur du titre, la part restante étant à la charge du salarié », explique Jérémy Renchy, expert-comptable. Les chèques vacances et autres chèques cadeaux fonctionnent sur un modèle très proche de celui des chèques restaurant et offrent donc également des réductions de cotisations sociales. Ils sont aussi des compléments de revenus faciles à mettre en place. En effet, quelques clics suffisent pour créer un compte sur le site des organismes gérant ce type de service (l’ANCV pour les chèques vacances, Chèque Déjeuner et d’autres pour les tickets restaurant, etc.) et avoir ainsi la possibilité d’éditer des chèques que l’on remet aux collaborateurs. De plus, ces “bonus” peuvent être mis en place de façon temporaire et ils n’impliquent pas la signature d’un accord entre salariés et employeur.

La famille

Dans un autre registre, les aides à la garde d’enfants sont tout aussi précieuses pour les salariés qui peinent à trouver des solutions, ou en trouvent mais de très onéreuses. Pour d’autres, les aides en lien avec la famille permettent de bénéficier de renfort pour les tâches ménagères. Là aussi l’employeur peut apporter des solutions à ses collaborateurs en optimisant fiscalement son intervention grâce au crédit impôt famille.

« Toutes les entreprises soumises à un régime réel d’imposition – qu’il s’agisse d’impôt sur les sociétés ou d’impôt sur le revenu – peuvent bénéficier du crédit d’impôt famille. Celui-ci permet de financer la création ou le fonctionnement d’une halte-garderie ou d’une crèche, exploitées soit directement par l’entreprise, soit selon un modèle “inter-entreprises”. Les salariés peuvent ainsi bénéficier à moindres frais d’un mode de garde, et l’entreprise jouit d’un crédit d’impôt famille s’élevant à 50 % des dépenses engagées. Cette mesure permet également de financer des aides financières pour des services à la personne, notamment par le biais de chèques emploi service universels (CESU). En optant pour cette solution, le crédit d’impôt correspondra à 25 % des dépenses engagées », précise l’expert-comptable. Là encore la mécanique est assez simple. Le crédit d’impôt doit être imputé sur l’impôt sur les bénéfices dû par l’entreprise au titre de l’année au cours de laquelle les dépenses éligibles ont été engagées, après les prélèvements obligatoires et les autres crédits d’impôt. Et si le montant de l’impôt est insuffisant pour imputer la totalité du crédit d’impôt, l’excédent non imputé est restitué à l’entreprise au moyen d’une demande de remboursement de crédit d’impôt.

Intéressement et participation

Impossible de songer à faire profiter ses collaborateurs de compléments de rémunération sans envisager l’intéressement et la participation. Ces deux mesures peuvent être mises en place dès lors que la structure compte au moins un salarié, la participation étant obligatoire dans les entreprises de plus de 50 personnes. Reste toutefois à les manier avec prudence, car l’intéressement comme la participation nécessitent un accord d’entreprise qui engage dans la durée. De ce fait, les modalités de l’accord doivent être négociées de façon à donner un bonus financier aux collaborateurs sans mettre en péril la pérennité de la société. Pour rédiger ces accords, il est préférable de s’entourer de conseils afin de bien formuler les termes du document. Pour l’intéressement, le mode de calcul permet de choisir des critères de calcul quantitatifs et qualitatifs parfaitement adaptés à la stratégie de l’entreprise. La participation est également mise en place par voie d’accord entre l’entreprise et les salariés ou leurs représentants. L’accord indique notamment les règles de calcul, d’affectation et de gestion de la participation. Il précise aussi sa durée. Au sein des entreprises de plus de 50 personnes, en l’absence d’accord, un régime dit d’autorité est imposé à l’entreprise. Pour l’employeur comme pour les bénéficiaires, les sommes issues de la participation et de l’intéressement échappent aux charges sociales (hors CSG et CRDS). Elles sont en revanche soumises au forfait social. Elles peuvent être bloquées sur un plan d’épargne entreprise ou versées aux bénéficiaires, s’ils en font la demande.

Préparer la retraite

Intéressement et participation font partie des mesures auxquelles pensent employeurs et salariés lorsqu’il s’agit d’évoquer des compléments de salaire. En revanche, le “contrat article 82”, dit aussi “sur-salaire”, est bien moins connu, et les employeurs hésitent souvent à le mettre en place. Il permet pourtant d’apporter des avantages aux salariés dans un domaine où ils sont demandeurs : celui des retraites. « Le contrat article 82 est un contrat individuel à adhésion facultative. Il s’agit d’un contrat d’assurance-vie mis en place par l’entreprise en faveur de tout ou partie des salariés. Ce contrat permet au salarié de bénéficier d’un complément de revenu au moment de son départ en retraite. Comme pour tous les contrats d’assurance-vie, la sortie est possible à tout moment. Pour les entreprises, les cotisations ou primes versées par l’entreprise dans le cadre de l’article 82 sont déductibles du résultat imposable et sont soumises en totalité aux cotisations sociales et aux prélèvements », détaille Jérémy Renchy. Toujours sur le champ de la préparation de la retraite, le plan d’épargne pour la retraite collectif (Perco) est une solution désormais très prisée par les chefs d’entreprise et leurs équipes. Il implique la signature d’n accord au sein de l’entreprise et permet aux salariés de bloquer de l’argent, la plupart du temps issu des sommes servies au titre de l’intéressement et de la participation, jusqu’à la date de leur départ en retraite. Ce Perco peut également être alimenté par l’employeur dans la limite de 16 % du plafond annuel de la Sécurité sociale. Les abondements de l’employeur aux Perco échappent aux charges sociales mais sont soumis à la CSG, à la CRDS ainsi qu’au forfait social. Ils sont par ailleurs déduits du calcul des bénéfices imposables à l’impôt sur les sociétés.

Le comité d’entreprise externalisé

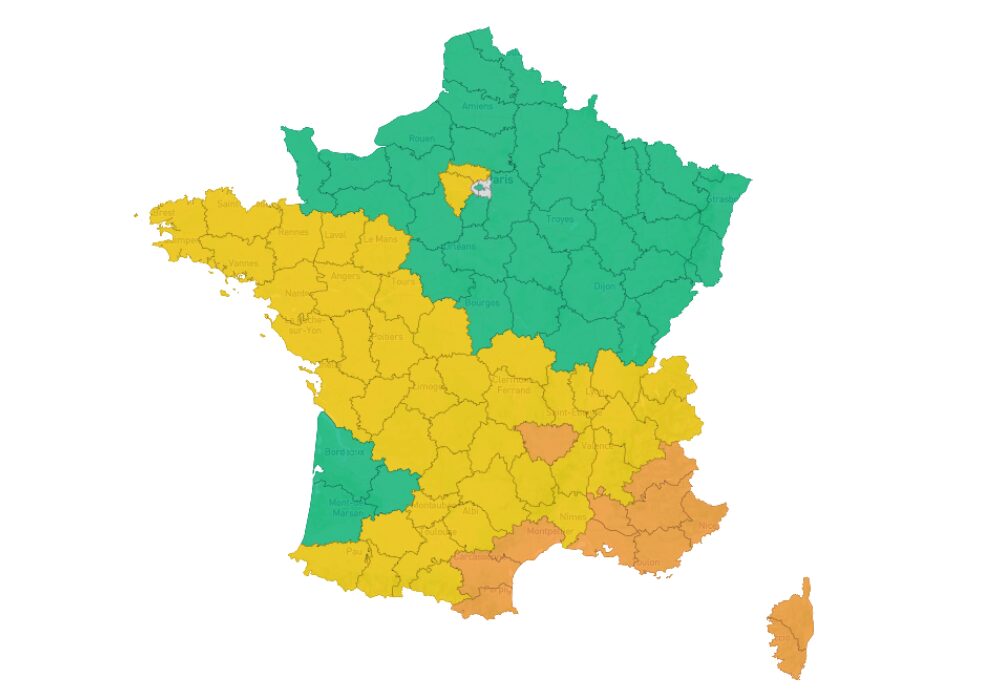

On le pense réservé aux entreprises de plus de 50 salariés comme le prévoit la loi. En fait, il n’en est rien car si un comité d’entreprise tel que le définissent les textes concerne exclusivement les structures comptant au moins 50 personnes, de nombreux prestataires de services proposent aujourd’hui des services identiques aux CE. Billets de spectacles à prix réduits, achats groupés, solutions de garde d’enfants et bien d’autres sont ainsi accessibles à tous les salariés dès lors que leur employeur décide de cotiser à une entreprise proposant ces services de CE externalisé.

En la matière, l’employeur ne bénéficie d’aucune exonération de charges fiscales ou sociales, mais il offre un avantage non négligeable à ses équipes pour des sommes pas forcément très élevées. En effet, les cotisations sont en général calculées au prorata du nombre de salariés que l’on souhaite faire bénéficier de ce service.

Certains prestataires proposent même différents “bouquets de services” accessibles en fonction de différents niveaux de tarifs, à partir d’une vingtaine d’euros par salarié. En souscrivant à ces offres, l’employeur ne s’engage pas sur de longues périodes (en général un an au minimum). Pour les bénéficiaires, l’utilisation est simple car le lien se fait via des plateformes en ligne à partir desquelles il est possible d’accéder aux services. Et comme la formule se développe, la couverture géographique des offres des CE externalisés est aujourd’hui bien complète.

Quel que soit “l’avantage” mis en place, il convient d’être prudent, car les solutions engagent financièrement l’employeur et certaines l’obligent aussi à maintenir son effort financier dans la durée. De ce fait, il est préférable de prendre son temps et de réaliser des simulations financières afin d’étudier différentes possibilités avant de s’engager.

En parler avant de se lancer

Pour les entreprises ne pouvant pas se permettre de rémunérer un salarié au-dessus des prix du marché afin de le garder, les éléments annexes au salaire fixe sont fort utiles pour motiver et fidéliser. Mais comme tout projet de gestion et de management, mieux vaut consulter les salariés avant de se lancer. D’abord parce qu’échanger avec les équipes permet de mieux cibler leurs besoins et leurs attentes, et donc de mettre en place des solutions qui les satisferont. Ensuite, parce qu’ainsi, le projet sera mieux compris et donc mieux accepté, si toutefois l’employeur ne peut pas pérenniser ces avantages sur une longue durée. En effet, en la matière le « one shot » conduit à démotiver les collaborateurs bien plus vite que les chèques cadeaux ou la création d’un Perco ou autre ne les aura fidélisés. Mieux vaut donc prévenir en amont que les bonus peuvent ne pas être éternels…

Texte : Françoise Sigot